Wie ermittelt man die maximale Baufinanzierungssumme?

Sie wollen sich ein Eigenheim bauen, haben sich schon von unterschiedlichen Banken beraten lassen und sind sich trotzdem noch unsicher, wie hoch Ihre persönliche Baufinanzierungssumme sein darf?

Banken und Bausparkassen beraten zukünftige Bauherren meist richtig und nach bestem Wissen. Doch immer wieder beraten sie laut einer Studie der Stiftung Warentest gefährlich unvollständig. Passen Sie daher bei der Beratung auf und informieren Sie sich so weit und so gründlich wie nur möglich, denn es ist Ihr Geld und Ihr neues Eigentum, welches Sie finanzieren möchten.

Bei der Frage nach der maximalen Baufinanzierungssumme kommen immer wieder die unterschiedlichsten Ergebnisse zustande.

So schlagen Bausparkassen ihren Kunden für eine Baufinanzierung oft die 30:30:40-Regel vor. Was heißt das? 30 Prozent der Bausumme müssen Sie als zukünftiger Bauherr bereits angespart haben. Die nächsten 30 Prozent können Sie aus Ihrem Bausparvertrag entnehmen und die verbleibenden 40 Prozent werden mit Hilfe eines Kredites finanziert. Die Bausparkassen möchten für den späteren Kredit nur einen weiteren, für die Bank lukrativen, Bausparvertrag verkaufen. Das kann ein gute Gesamtkombination sein, muss es aber nicht, denn nicht jeder Bauherr hat bereits einen zuteilungsreifen Bausparvertrag zur Hand.

Ein weiteres Beispiel ist zwar nicht wirklich falsch, aber es kann die Kunden schon in die Irre führen: Oft werden ein Sofortkredit und ein Bausparvertrag in Kombination angeboten. Hierbei werden die Zinsen für das Sofortdarlehen und den Bausparvertrag getrennt berechnet. Zur Berechnung der Gesamtkosten und dem Vergleich mit anderen Varianten der Baufinanzierung müssen Sie den Effektivzins, den Zins aus dem Verhältnis zwischen dem Zinsertrag und dem Kaufpreis, betrachten. So kommt es oft vor, dass manche vermeidliche Sonderkombination teurer ist als ein herkömmlicher Hypothekenkredit.

Das Thema der Extrakosten kann auch immer wieder zur Stolperfalle auf dem Weg zum Eigenheim werden. Dazu gehören zum Beispiel Extrakosten wie verdeckte Bearbeitungsgebühren oder Schätzkosten. Vor allem darf man nicht die Versicherungen vergessen. Diese werden zusätzlich als ein Teil der Baufinanzierung angeboten und sollten daher in den Aufwand mit einkalkuliert werden. Manche Versicherungen, wie zum Beispiel Berufsunfähigkeit- und Risikolebensversicherungen, sind Sonderposten, welche trotz des Mehrpreises zu empfehlen sind. Bei diesen Versicherungen sollten Sie einige wichtige Dinge beachten, um Ihre Baufinanzierungssumme nicht unnötig in die Höhe zu treiben. So sollte mit sinkender Restversicherungssumme die Risikolebensversicherung nicht gleich bleiben, sondern ebenfalls fallen. Darüber hinaus ist eine Restschuldversicherung bei den hohen Beträgen, um die es im Rahmen einer Immobilienfinanzierung geht, eigentlich immer anzuraten.

Banken nutzen für die Berechnung der maximalen Baufinanzierungssumme oft nur den Beleihungswert und nicht den eigentlichen Kaufpreis. Was heißt das? Der Kaufpreis beinhaltet bei einem Neubau unter anderem das Gebäude selbst, die Erschließung, das Einrichten einer Baustelle, Versicherungen, andere Schätz- und Sonderkosten sowie die Eintragung ins Grundbuchamt.

Bei einer Bestandsimmobilie müssen Sie in den Kaufpreis ebenfalls nicht nur die Immobilie selbst, sondern auch die Maklerkosten von ca. 3,5 %, den Notar mit ca. 1,5 % oder die Grunderwerbssteuer in Höhe von 3,5 % mit einkalkulieren. Das heißt, mit einer ca. 10 % höheren Summe zum Beleihungswert kalkulieren Sie im sicheren Bereich. Banken hingegen gehen auch mal nur von der Beleihungssumme aus, die sozusagen nur die Aufnahme einer Hypothek auf ein Haus beinhaltet. Welchen Vorteil bedeutet das für die Bank? Sie kann auf diese Weise einen günstigeren Zins anbieten und geht so ein geringeres Risiko ein.

Banken wiederum wollen ihre Angebote auf den ersten Blick erschwinglich gestalten und so nutzen sie die Höhe der aktuellen Zinsen, kalkulieren mit nur einem Prozent Tilgung und einer kurzen Zinsbindung. So gestalten sie die Baufinanzierung etwas erschwinglicher – aber eben nur auf den ersten Blick. Was müssen Sie bei einer Ratenschönung beachten? Sie als Kunde einer Bank haben nach 10 Jahren ein Sonderkündigungsrecht: Sie können problemlos aus der Baufinanzierung aussteigen. Oder Sie nehmen Sondertilgungen ohne Vorfälligkeitsentschädigung vor. So können Sie sich die aktuell niedrigen Zinsen für einen 15- bis 20-Jahresvertrag sichern und trotzdem nach 10 Jahren die Bank wechseln, sollten Sie anderswo ein günstigeres Angebot bekommen.

Unabhängige Finanzierungsmakler rechnen hier oft genauer und erklären ihren Kunden an dieser Stelle oft mehr Details als Banken. Denn sie sind nur dann erfolgreich, wenn beide Seiten mit dem Ergebnis zufrieden sind: Die Bank erhält einen realistischen Hypothekenantrag und der Kunde ist zufrieden mit einer umfassenden, sachkundigen Beratung und weiß, dass er sich die Baufinanzierung in der geplanten Form auch leisten kann.

Letztendlich bleibt die Frage, in welcher Höhe Ihre maximale Darlehenssumme zu finden ist. Hierfür gibt es verschiedene Ansätze.

Einen recht einfachen geht zum Beispiel die GMAC RFC (General Motors Acceptance Corporation Residential Funding Corporation = Baufinanzierer von General Motors Financial Services). Sie rechnet unter dem Motto „einfach mehr finanzieren“ die maximale Finanzierungssumme einfach nach der Formel bisherige Warmmiete x 1,1 = maximale monatliche Rate aus Zins- und Tilgungsdienst.

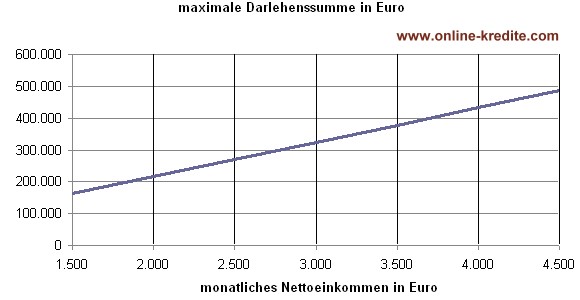

Creditweb als einer der führenden Online-Baufinanzierer geht vom Nettoeinkommen des Kreditnehmers aus. Die folgende Grafik zeigt, dass Kreditnehmer bei der Baufiligenz von Creditweb mit einem Nettogehalt von monatlich ca. 1.500 Euro netto ein Gesamtdarlehen von ca. 162.000 Euro erhalten können. Bei einem Nettogehalt von 3.500 Euro erhalten Sie bis zu 378.000 Euro als maximale Darlehenssumme:

Quelle: creditweb.de

Eine Übersicht empfehlenswerter Anbieter günstiger Immobilienfinanzierungen sowie deren aktuelle Hypothekenzinsen finden Sie hier:

Nachdem wir auf dieser Seite die Ermittlung der maximalen Baufinanzierungssumme aus Eigen- und Fremdkapital besprochen haben, werden wir auf der nächsten Seite der Frage nachgehen, wie man letztendlich die maximale Darlehenssumme für das benötigte Fremdkapital ermittelt: